一、历史中的“Uptober”:数据支撑与季节性逻辑

自2013年以来,比特币在10月的表现展现出显著的上涨倾向:过去12年中有10次录得正收益,平均涨幅高达21.89%。其中,2013年(+60.79%)、2017年(+47.81%)和2021年(+39.93%)等关键牛市周期均在十月开启强劲拉升。

这一现象被市场称为“Uptober”,其背后存在多重驱动因素。

首先,第四季度是机构资金再平衡的关键时期,年末投资组合调整带来增量流动性,高风险资产往往获得青睐。

其次,比特币减半后的价格效应常在第四季度显现——2017年与2021年的牛市启动时间点均与10月高度重合,而2024年4月完成的减半或将在2025年Q4释放出供应紧缩的累积效应。

此外,宏观政策节奏也常配合这一窗口期:美联储近年来多次在9月至10月转向宽松立场。例如2025年9月已宣布降息25个基点,市场对10月进一步宽松的预期升至91.9%,为风险资产注入信心。

当然,历史并非铁律。2014年(-12.95%)和2018年(-3.83%)的10月均出现下跌,说明“Uptober”需依托有利的宏观环境才能兑现。2025年9月以微涨1%收官,虽未延续深跌,但也缺乏强势突破动能,因此10月走势将更依赖现实基本面而非单纯依赖季节性记忆。

二、当前市场状态:九月波动的遗产与资金面分歧

九月下旬,比特币从117,000美元回落至108,000美元附近,跌幅接近8%,期间全网爆仓金额超过30亿美元,大量杠杆多头被清除。

部分分析师认为此次回调属健康洗盘,有效挤出泡沫,为后续行情夯实基础。然而资金层面呈现明显割裂:

- ETF持续净流出:比特币现货ETF连续多日遭遇抛压,单周资金外流达9.025亿美元,贝莱德IBIT与富达FBTC赎回尤为显著。

- 以太坊现货ETF亦表现疲软,周度净流出近8亿美元,创上市以来最差资金记录。这反映出机构投资者对当前估值持谨慎态度,短期配置意愿降温。

- 链上结构仍具韧性:尽管价格承压,长期持有者(HODLer)并未大规模减持。净已实现盈亏(NRPL)维持正值,且109,500美元附近买盘密集,显示核心持有群体对比特币底层逻辑保持信心。

这种分化揭示了当前市场的深层矛盾:短期受制于政策不确定性(如美联储路径分歧、美国大选扰动),但长期仍由稀缺性叙事(企业增持、减半供应收缩)所支撑。

三、第四季度驱动因素:多空力量的博弈场

1. 利多催化剂

- 流动性边际改善:若美联储在10月29日FOMC会议继续降息,将推动美元走弱。数据显示比特币与美元指数的负相关性已达-0.25(两年最低),宽松周期中加密资产更具吸引力。

- 机构参与深化:截至2025年8月,全球已有超290家企业持有价值1630亿美元的比特币,企业需求增速约为新产出量的4.3倍。同时,以太坊计划于2026年4月进行分叉升级,若进展顺利,可能重新激发市场对智能合约生态的兴趣。

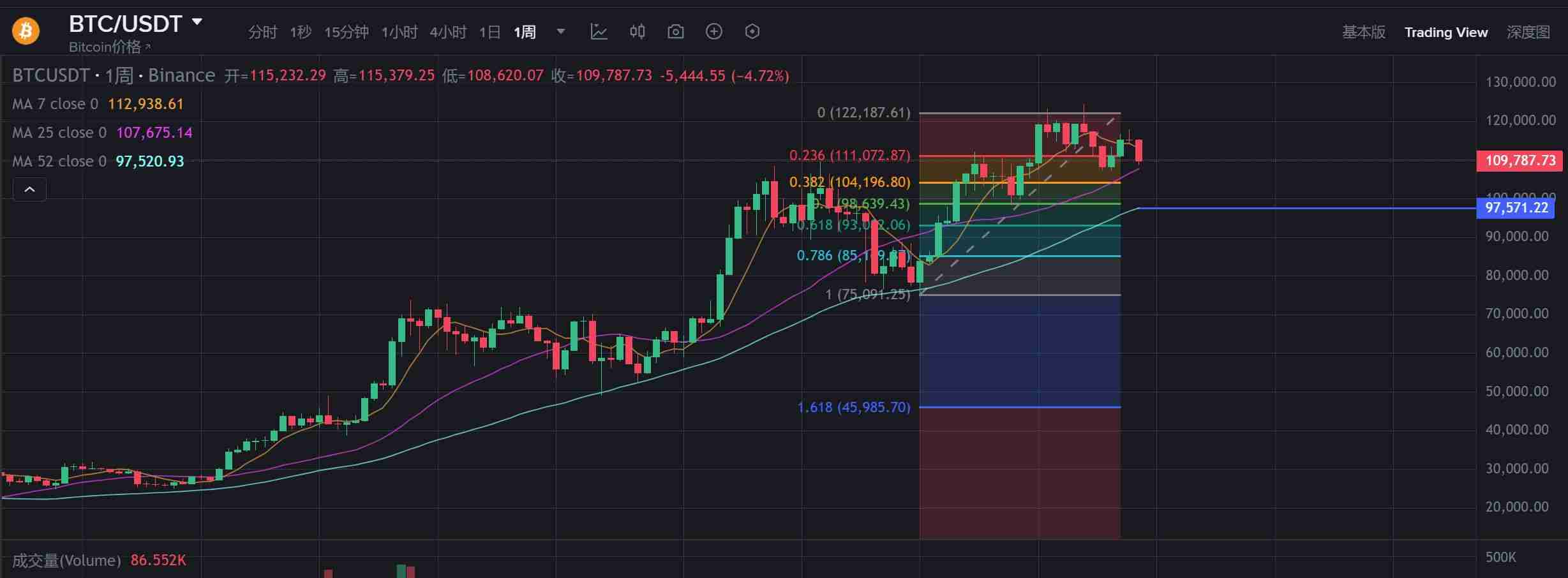

- 技术形态蓄势待发:若比特币守住109,500美元关键支撑,并成功突破117,700美元阻力位,则有望开启趋势反转。当前价格结构与2017年牛市前的技术形态高度相似,引发技术派关注。

2. 风险与压制因素

- 监管压力上升:美国SEC加强对加密交易平台的合规审查,并对数字资产财库(DAT)模式展开调查,可能延缓机构入场步伐。

- 市场情绪偏脆弱:ETF资金流出形成负反馈循环,一旦价格跌破重要支撑,可能触发程序化抛售,极端情况下或测试98,000美元低位。

- 黑天鹅事件威胁信心:近期UXLINK、GriffinAI等项目遭黑客攻击,引发局部恐慌。若安全漏洞扩大,可能冲击整体市场信任体系。

四、未来路径推演:三种情景下的市场走向

结合现有变量,Q4可能出现以下三种情形:

乐观情景(概率30%):美联储释放明确鸽派信号,市场信心迅速修复,比特币收复115,000美元并挑战历史新高。ETF资金回流叠加“Uptober”情绪升温,推动价格向165,000美元迈进。

中性情景(概率50%):多空拉锯持续,比特币在100,000至120,000美元区间震荡。市场等待更多宏观指引,波动率居高不下但缺乏明确方向。

谨慎情景(概率20%):宏观经济恶化、地缘紧张或监管收紧引发系统性抛售,比特币下探100,000美元支撑。若失守该位置,可能进一步跌向98,000美元(52周均线),但长期持有者或趁机加大吸筹。

结论:在季节性规律与实时基本面间寻求平衡

“Uptober”并非必然上涨的日历效应,而是历史统计与市场心理共振的结果。2025年第四季度,比特币面临ETF资金流出的短期压力,同时也受益于降息周期开启与资产稀缺性的长期支撑。投资者应理性看待季节性规律,重点关注美联储政策动向与ETF资金流变化,方能在复杂环境中把握潜在机遇。