一位分析师观察到,当前约40%的比特币处于亏损持有状态,而以太坊与索拉纳的该比例则分别为40%和75%。这一现象是否预示着风险加剧?投资者是否需要提高警惕?

Glassnode最新链上数据显示,BTC、ETH及SOL的“亏损持仓供应占比”均已攀升至历史较高水平。

但若进一步分析质押规模、机构持仓结构以及实际可流通供应量,则会发现:真正具备短期抛压能力的流动代币远低于表面所呈现的亏损比例——尤其在以太坊与索拉纳身上体现得更为突出。

核心要点提炼:

当前比特币约35%的流通供应处于亏损状态,该数值上一次出现是在价格逼近27,000美元区间时。尽管比特币没有原生质押机制,但其实际活跃流通量仍显著低于该统计值。关键结构性数据如下:

比特币盈利持仓比例快速回落。来源:Glassnode

综合来看,上述因素合计使约33%的比特币脱离日常交易场景。其中,ETF金库与企业储备通常以长期配置、指数跟踪或资产负债表管理为目标,对短期价格波动反应迟钝;而永久丢失的比特币则彻底退出市场循环,无法参与任何盈亏反馈机制。

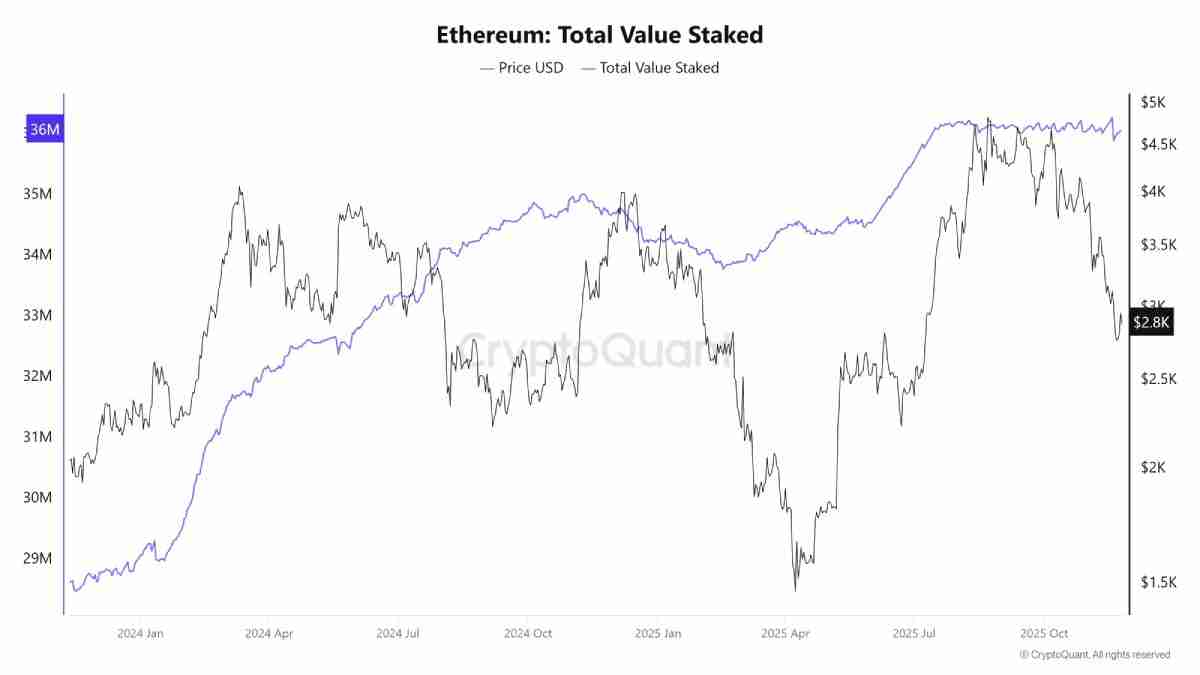

以太坊的情况需结合多维锁定机制理解。虽然当前约37%的ETH处于亏损状态,但网络内有相当可观的部分已非自由流通资产:

以太坊总质押量。来源:CryptoQuant

整体而言,超40%的ETH已被纳入质押、ETF或机构级长期储备体系。这些类别普遍遵循稳健持仓策略,极少因短期浮亏触发卖出动作——尤其是受监管约束的ETF产品与托管型战略储备,其操作逻辑更侧重资产保值与长期配置目标。

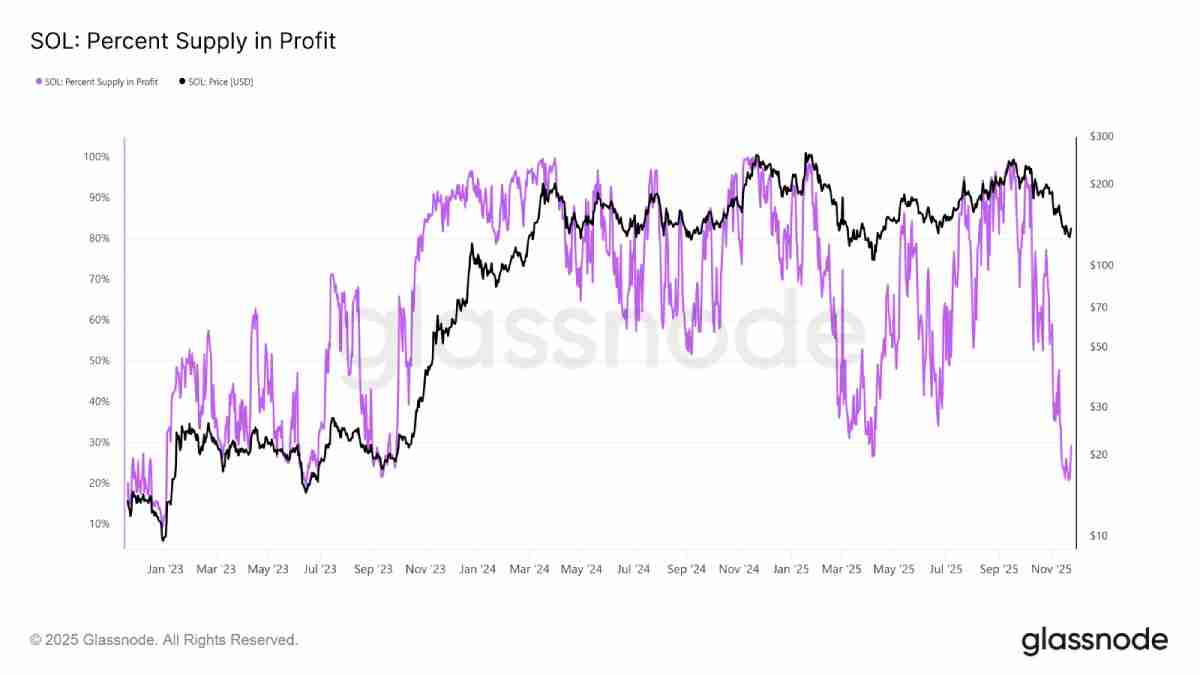

Solana的表现更具典型性。尽管高达70%的流通SOL处于账面亏损,但它却是主流公链中质押率最高的项目之一:

近两年最低的SOL盈利供应比例。来源:Glassnode

这意味着超过四分之三的SOL被绑定在验证者节点质押或合规机构产品中,基本不具备即时变现意愿与能力。值得注意的是,当SOL价格下探至121美元时,亏损持仓比例曾短暂收缩至80%,而该水平此前仅在价格接近20美元时出现过——表明该指标对价格变动速率更为敏感,而非反映系统性抛压或市场投降情绪。

此外,在ETH与SOL价格回升过程中,“重质押”行为往往加速推进,导致亏损持仓比例迅速回落。因此,此类阶段性高点更多体现的是价格动能变化,而非恐慌性抛售信号。

综上所述,在BTC、ETH与SOL三大资产中,原始亏损持仓占比存在明显高估倾向。一旦剔除质押锁定、机构持有及不可恢复丢失等非流动部分,真正面临短期价格压力的有效流通供应量实则非常有限。

到此这篇关于比特币(BTC),以太坊(ETH),索拉纳(SOL)亏损持仓占比高:这是熊市信号吗?简单分析的文章就介绍到这了,更多相关加密熊市信号内容请搜索本站以前的文章或继续浏览下面的相关文章,希望大家以后多多支持本站!

以上就是比特币(BTC),以太坊(ETH),索拉拉(SOL)亏损持仓占比高:这是熊市信号吗?简单分析的详细内容,更多请关注php中文网其它相关文章!

每个人都需要一台速度更快、更稳定的 PC。随着时间的推移,垃圾文件、旧注册表数据和不必要的后台进程会占用资源并降低性能。幸运的是,许多工具可以让 Windows 保持平稳运行。